サービスライン・部門紹介

Service Line Introduction

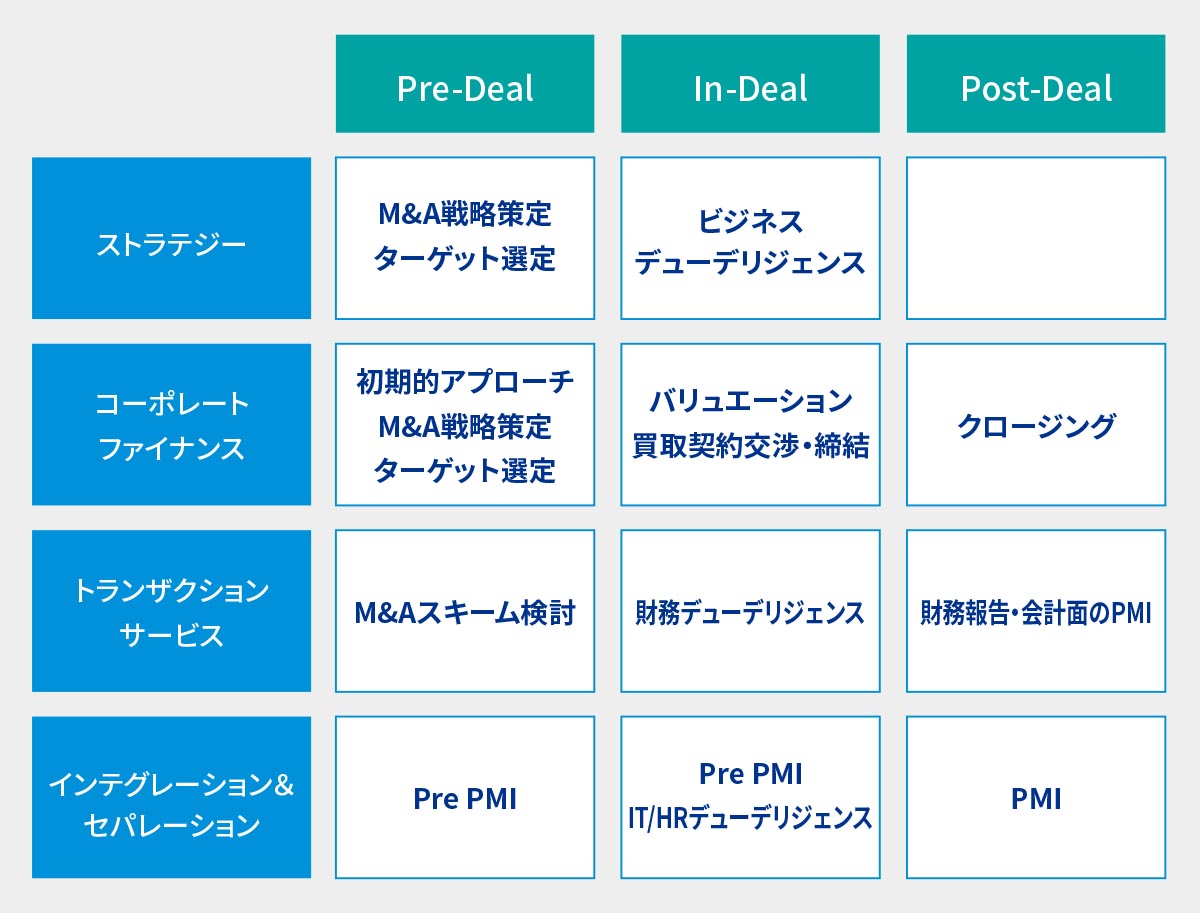

KPMG FASでは、主に提供するサービスラインごとに部門が分かれています。ここでは、新卒入社の方が配属される可能性のある各サービスライン・部門について、業務内容や仕事内容、そこで得られるキャリアなどを、詳しくご紹介します。

| M & A |

ストラテジー SG(Strategy) |

クライアント企業の経営戦略・事業戦略の策定を支援。M&Aにおいてはビジネスデューデリジェンスも手がける。 |

|---|---|---|

| コーポレートファイナンス CF(Corporate Finance) |

M&Aの全体統轄・進捗管理、包括的なアドバイザリー業務、ならびにさまざまなバリュエーション業務を担当。 | |

| トランザクションサービス TS(Transaction Services) |

財務デューデリジェンスを一手に引き受ける、財務会計の専門家集団。 | |

| インテグレーション&セパレーション I&S(Integration & Separation) |

PMIの戦略立案・実行を支援し、M&Aを成功へと導く、専門部隊。 | |

| 事 業 再 生 |

ターンアラウンド&リストラクチャリング T&R(Turnaround and Restructuring) |

さまざまな関係者との利害調整が必要な事業再生という複雑性の高い領域のアドバイザリー業務を提供。 |

| 不 正 ・ 不 祥 事 |

フォレンジック FR(Forensic) |

不正・不祥事等といった企業のインシデントの予防、早期検知、およびインシデントが発生した際の正常化対応のスペシャリスト。 |

ミッション

クライアント企業の経営戦略・事業戦略の策定をサポートしているチームが、わたしたちストラテジー(SG)です。しかしながら、わたしたちは必ずしも「M&Aありき」でサービスを提供しているわけではありません。M&Aとはあくまで、企業が目指すべき姿を具現化するための手段。経営戦略・事業戦略の中の1つの方法論としてM&Aがあるわけです。

企業の意思決定のうち、最も上流に位置するものが、経営戦略や中期経営計画になります。その後、そこで定めた目標を達成するために、個々の事業の戦略や、新規事業戦略、海外戦略などが策定されます。そしてこの段階で初めて、自社のリソースと他社のリソースを掛け合わせて新しい領域に挑戦していく(あるいは一部の事業を売却して本業に専念する)、つまりM&Aという手段を選択する、という意思決定がなされるわけです。そしてM&Aを選択するという判断を受けて、「誰とどういった形で実現していくのか」という「M&A戦略」のフェーズに入っていくのです。

このようにM&Aは、基となる経営戦略や中期経営計画から導き出される手段の1つであるため、最も上流にまで遡って経営戦略から議論を行うことが極めて重要です。これこそが、ファイナンス/M&AのプロフェッショナルであるCFチームとは独立して、戦略部隊であるわたしたちSGチームが存在する理由であり、またそれがKPMG FASの強みにもつながっているのです。

そういった理由からSGでは、M&Aだけにフォーカスするのではなく、より広い視野をもってクライアントの経営戦略や事業戦略の策定に関わっていきます。またM&Aの場面においては、CFチームと協力してM&A戦略を立案すると共に、経営やビジネスのスペシャリストであるという強みを活かし、ビジネスデューデリジェンスにも携わります。

SGに在籍するプロフェッショナルは、それぞれがセクター(業界やある特定の領域)毎のスペシャリティを有しており、クライアントの戦略パートナーとして、経営の意思決定に深く関わっていきます。常に「会社の意思決定の際にすぐ側にいる」存在だからこそ、M&Aのみに留まらないさまざまなプロジェクトを手がけることができるのです。

例えば、業界再編をその旗振り役となってマネジメントするといった、産業界全体に影響を与えるようなダイナミックなプロジェクトに携わることができるのも、SGがセクター毎のスペシャリティを持った戦略とM&Aの専門家だからこそで、一般の企業はもちろん仮に他のコンサルティングファームで働いていたとしても、なかなか経験することのできない仕事でしょう。

SGの仕事は、決まり切った形やルールがあるわけではなく、プロジェクトによって毎回異なるため、何も無いところにゼロから作り上げていく仕事です。1回毎に経験を積み上げ、知識レベルを上げていかなければなりません。

ロジカルシンキングや仮説思考といったコンサルタントに求められるスキルや、業界に関する深い理解は、あくまで最低限の武器でしかありません。そういった基礎力を身につけたうえで求められるのは、クライアントの懐に飛び込むことによって得られる、期待感や信頼感、つまり「人」としてのスキル。それがなければ経営者から本音は出てきませんし、本音が聞き出せなければ経営戦略など作ることはかないません。

戦略策定の業務は、高度なスキル・専門性が求められる一方で、「積極的に議論に参加する」という点においては、経験を必要としません。決して正解があるわけではないので、さまざまなものの見方、斬新な発想、新しいアイデアが求められます。つまり、スキルや経験だけがすべてではないという点が、未経験者でも貢献できる、SGの仕事の良いところなのです。むしろ未経験者には、徹底的に考え積極的に発言するという、そのバリューが求められるでしょう。

何を教えてもらえるかではなく、自ら学んで日々成長すること。初日からプロフェッショナルとしての自覚が必要です。「当事者意識」、つまり「自分でやりきる意識」を持てるかどうかが、とても重要になります。

経営がわかる、ビジネスがわかる、M&Aがわかる。そういう人材は、希少価値が極めて高いと言えるでしょう。SGで得た経験は、FAS業界であれ、投資をする側であれ、あるいは事業会社であれ、どんなところでも活かすことができます。自身のキャリア形成にとって、この経験は極めて強力な武器になるでしょう。

例えばM&Aを例にしても、やっている「業務」という意味では、投資銀行やファンドといったM&Aを手がける企業と、一見すると大きな違いは無いかもしれません。しかしながらわたしたちは、クライアントに求められて、クライアントのためにやる。つまり、目的やスタンスがまったく異なるのです。

常にクライアントと供にあり、クライアントと同じ未来を見て、そして期待された以上の結果を出す。それがわたしたちの価値であり、存在意義であり、誇りでもあるのです。

そして若いうちから、大胆なチャレンジをしてほしい。そう考えています。早くから挑戦を繰り返していなければ、キャリアを重ねてからのチャレンジはますます難しくなっていきます。若いうちから失敗を恐れずチャレンジできる人材の方が伸びる。それは間違いありません。

そういった仕事との向き合い方に魅力を感じる人に、ぜひ仲間になって欲しいと思っています。

ミッション

M&A案件全体の統轄・プロジェクト進行管理、およびクライアントへの財務会計上の包括的なアドバイザリー業務を行っているのが、わたしたちコーポレートファイナンス(CF)です。

Pre-Dealと呼ばれる買収ターゲット選定やプランニングといったM&Aの前段階から、In-Deal(M&Aプロセス)、そしてPost-Deal、つまり最終的な合意に至りM&Aが成立するまで、M&Aの旗振り役としてプロジェクト全体をコントロールしていきます。

さまざまな調査データを元に資料を作成したり、ファイナンシャル・アドバイザーとしてプレゼンテーションやクライアントへのアドバイスを行ったり、あるいは買い手企業・売り手企業との条件面での交渉や、クライアントやプロジェクトチームとの各種調整業務など、仕事の幅は広いと言えるでしょう。

他のサービスラインと比べても、プロジェクトマネジメント的な側面が特に強く、ファイナンスやM&Aに関する専門知識はもちろんのこと、プレゼンテーション力、交渉力、調整力など、より総合的な能力が求められます。

そしてもう1つの重要な役割が、「バリュエーション」業務です。バリュエーションとは、M&Aにおいては、デューデリジェンスの結果を受けて買収先企業の価値を算出・評価すること。「その企業をいくらで買うのが適切か」を算出する、M&Aでも最も重要なファクターの1つです。

バリュエーションでは、財務や税務などの各種デューデリジェンスの結果明らかとなった「現状」や「リスク」に加え、業界の特性や事業の将来性、市場の展望など、あらゆる要素を総合的に勘案したうえで「価値」に落とし込んでいかなければなりません。当然ながら、M&Aプロジェクト全体を詳細まで把握しておく必要がありますし、また高度な専門性と経験が要求される業務になります。

バリュエーション業務の中には、わたしたちが「監査サポート」と呼んでいる案件も多数含まれます。これは、KPMGジャパンのメンバーファームである、あずさ監査法人のクライアントがM&Aを実施した場合に、その買収対価が妥当だったかどうか、現在その投資価値がどうなっているのか、企業価値評価の専門家としてクライアントの分析結果を検証し、監査チーム対して助言を提供するというものです。この「他者が評価した価値の妥当性を検証する」という監査サポート業務を数多く経験することで、短期間でバリュエーションのスキルを磨くことができるのは、他社にはないKPMG FASならではの環境と言えるでしょう。

CFでM&Aに携わることで、業界のダイナミクスや事業の強み・弱みを知り、ビジネスのさまざまな要素や流れを理解することができるでしょう。経営者と同じ視点でビジネスを考えられるようになることは、コンサルタントとしての大きなバリューアップにつながるはずです。

新入社員は、まずはバリュエーション関連の仕事を中心に担当します。バリュエーションはM&Aの領域においても非常に専門性が求められますが、一方で短期間のうちにスキルを身につけるのには最適な領域でもあります。加えて、前述の通りKPMG FASでは「監査サポート」の案件も多いため、他ではまず経験できない量のバリュエーションの実例に触れることで、極めて短期間での成長が可能となります。

またかなり早い段階から、クライアントとの窓口業務も部分的に担います。相手方はクライアントの経営陣であるため、経営者の視点に若いうちから触れることができるのは、非常に刺激的で、多くの学びを得られるはずです。

いずれにしても、チームの一員としてメンバーがしっかりとサポートしますので、不安なくチャレンジできる環境が整っています。

CFはM&Aの全体管理を担うサービスラインであるため、幅広い案件を通じてM&Aのさまざまなフェーズについて学ぶことができます。また他のサービスラインのメンバーも含めて、プロジェクト毎にさまざまな人と接するため、KPMG FASのバラエティに富んだプロフェッショナルから多くのことを吸収する機会に恵まれているという点も、特徴の1つでしょう。

幅広い案件に携わることができるという点も、魅力の1つです。新聞の一面を飾るようなビッグディールを担当する場合もあれば、小さくても非常に学びの多い案件に関わることもあるでしょう。

そして何よりもやはり、経営者と同じ視点でものを見ることができるということ。これこそ、CFの仕事の醍醐味です。

例えば3年後、自分はどのように成長しているのか。自分はどう行動し、何に挑戦し、何を実現したいのか。常に成長した自分とその先のあるべき姿をイメージしながら仕事ができる人であって欲しい、と願っています。そういった自分なりの将来のビジョンを持つことが、スピードをもってぶれることなく自分自身が望む方向へと確実に成長することを、きっと後押しするはずです。

それこそが、仕事を楽しみ、人生を楽しむということに他なりません。

ミッション

わたしたちトランザクションサービス(TS)は、一言でいえば「財務会計の専門家集団」。KPMG FASの中でも、財務会計に関する専門性の高いメンバーが集まっているチームである、と言えるでしょう。

TSの最も重要な役割は、M&Aにおける「財務デューデリジェンス(M&Aの買収対象となる企業の財務状況を詳しく調査・分析し、財務上のリスクや改善余地の状況を精査すること)」です。加えて、その専門性を活かし、財務会計の観点からのM&AスキームやM&A契約に関するアドバイザリー業務も行っています。

デューデリジェンスは、M&Aの中でも重要なプロセスの1つです。そのため、M&Aプロジェクト全体を通してファイナンシャル・アドバイザーとしてプロジェクトを統括するCFチームを始め、他部門とも密接に関わります。また、デューデリジェンスは必ずしも財務情報だけではなく、さまざまな領域において実施されるため、例えばビジネスデューデリジェンスは当社のSGチーム、税務デューデリジェンスはKPMG税理士法人、環境デューデリジェンスはKPMGあずさサステナビリティ、といったように、KPMGジャパンのメンバーファーム内の多くのチームとも連携します。企業活動は財務数値に反映されるため、財務会計面をカバーするわたしたちTSがKPMG内の各チームとのハブとなって、デューデリジェンスのプロセス全体をリードしていくことになります。

財務デューデリジェンスは、M&Aの中でも、そして財務会計の中でも、特に専門性の高い分野です。ファイナンシャル・アドバイザーとしてM&Aを手がける投資銀行等の他の企業でも、財務デューデリジェンスには対応できない、といったケースも少なくありません。そのため、他社がファイナンシャル・アドバイザーとして手がけているM&Aプロジェクトであっても、財務デューデリジェンス領域のみをわたしたちTSに依頼される、といった場合もあります。それほど財務デューデリジェンスは極めて専門性が高く、これを提供できるファーム、経験できる場所はとても限られているのです。

また言い換えれば、財務デューデリジェンスも含め、M&Aプロセスのすべてのフェーズをワンストップでサポートできることが、KPMG FASの強みの1つとなっているのです。

意外に思われるかもしれませんが、M&A・財務会計の知識やスキルは、一度身につけてしまえば終わり、ではありません。実は、これらは変化の大きい分野なのです。もちろんその骨組み自体は大きくは変わりませんが、時代や環境の変化に応じて、関連する法令や会計制度なども常に変化しています。

一方、財務デューデリジェンスにおけるAIによるデータ分析といったデジタルテクノロジーの導入についても、KPMG FASではいち早く研究開発に取組んでおり、財務情報の分析手法も大きく変わり始めています。このようにTSの取り組む業務領域は、社会の変化に応じて自分自身をアップデートしていくことも求められる分野なのです。

財務デューデリジェンス及び関連アドバイザリー業務に携わることで、数字を通して「業界の裏側」「企業の裏側」まで理解することができるでしょう。またM&Aや投資が行われている舞台は、いわば時代の最先端。そういった「社会の進む先」を間近で見ることができるのも、この仕事の醍醐味の1つです。

こういった1〜2ヶ月のスパンのプロジェクトを複数同時並行でこなしていき、経験を重ねて次第に全体的なデータの分析・解析、アドバイスの提供といった業務を担うようになっていきます。数字を扱う仕事であるため、当然ながら緻密さ・正確さが求められます。

TSは、財務会計の専門部隊。まずは財務諸表が読めるようになり、財務会計の専門性を身につけることからキャリアがスタートします。クロスボーダー案件も含め、さまざまな業界、さまざまな規模の案件に触れることができるので、短期間で多くの経験を得られやすい環境です。

また徐々に、クライアントとのリレーション構築・強化にも関わります。クライアントが買い手側・売り手側のいずれの場合であっても、M&A実行局面では財務会計の専門知識やそれに基づくアドバイスに対する強いニーズがあるため、それに応えてより良くクライアントを支援できるように継続して取り組み、クライアントとの信頼関係を強固なものにしていきます。

既にお伝えしたように、財務デューデリジェンスは財務会計の中でも特に高度な専門性が求められる分野であるため、そのスキルを持つ人材の数は限られます。TSで経験を積むことによって、間違いなく市場価値の高い人材になることができると言えるでしょう。

またTSでは、短い時間軸で多くの難易度の高い案件をこなすことになります。このスピード感もまた、自身にとっての大きな武器となるでしょう。

また前述のように、M&A・財務会計は変化のスパンが短い分野です。時代の流れとともに、それも毎年のように変わっていくので、スキルを身につけたら終わり、ではありません。常に学んでいくという姿勢が求められるのは、言うまでもありません。

そして身につけたスキルや経験をどう活かし、どう磨いていきたいのか。どのようなキャリアを築いていきたいのか。KPMG FASには、それを選べる環境も用意されています。

成長に貪欲な方を、わたしたちは歓迎します。

ミッション

M&A成立後の企業の統合プロセス=PMI(Post Merger Integration)を包括的にサポートしているのが、インテグレーション&セパレーション(I&S)です。

提供しているサービスは、大きく次のように分けることができます。

- インテグレーション:買収・合併後を見据えて、スムーズに企業を統合し企業価値を上げていくプロセス(買い手企業に対するサービス)

- セパレーション:一部の事業を売却する際に、当該事業部門を売り手グループから切り離すプロセス(売り手企業に対するサービス)

ビジョン、戦略、組織体制や社風、人事制度など、異なる2社を1つに統合するわけですから、PMIには多くの課題が存在します。クライアントの業界によっても、規模によってもその課題は異なりますし、またクロスボーダー案件(日本企業が海外企業を買収する、海外企業が日本企業を買収するなど)も多く、PMIで重要となるポイントやテーマは、プロジェクトによってさまざまです。PMIの巧拙がM&Aの成否に大きく影響するため、M&Aを手がける他の多くの企業と異なり、KPMG FASではPMIを専門とする部隊を用意しているのです。

PMIにおいては、戦略・組織の一本化、開発・製造ラインの統合や人事戦略の統合、システム統合、さらには統合される側の企業の従業員や関係者に向けて適切なタイミングでどのようなメッセージを発信すべきかといったコミュニケーションプランニングなど、クリアしなければならない課題が山積しています。当然ながら、買い手側・売り手側双方の立場を踏まえてPMIを進めていかなければ、より良い結果は得られないでしょう。わたしたちI&Sには、PMIプロセス全般に明るいゼネラリストから、各種テーマ毎に専門的な知見を有するスペシャリストまで、多くのプロフェッショナルが在籍しており、I&S内にてワンストップでPMIの支援を提供できる体制を整えています。

M&Aとは、企業が長期的に成長していくための経営戦略の1つですから、買収・合併が完了しM&Aが終わってから、つまりPMI以降が、その企業にとっての更なる成長へのスタート地点となります。そのため、M&AとPMIは別物ではなく、PMIを念頭に置いてM&Aを進めていかなければなりません。M&Aを検討する段階から(M&Aプロセスに入る前=Pre-Deal)、何を実現するためのM&Aなのか、数年後どのような姿になっているとM&Aは成功したと言えるのか、成功の定義を予め明確にしておくことが極めて重要です。ゴールが明確であれば、ゴールを達成できるかどうかデューデリジェンスで精査する、あるいはバリュエーションに反映する、さらにはゴールを達成するためのPMIの方法を検討する、という動きが可能となり、M&Aプロセス(In-Deal)とその後のPMI(Post-Deal)を適切に進めることができるのです。

こうした強い想いから、I&SではPre-Deal・In-Dealの段階からPMIを検討する「Pre PMI」にも力を入れており、これが他社との差別化とクライアントからの絶大な信頼につながっています。

M&Aに関わる他のサービスラインは、Pre-DealとIn-Deal、つまりM&A成立までがその守備範囲となるため、基本的には「水面下」での動きとなり、クライアントのごく限られたメンバーとのみ接触します。一方、I&Sが主に担当するのはM&A成立後のPMIのフェーズなので、既にクライアントにとっての全社プロジェクトへと移行していることから、経営層から各事業部門の担当者まで、クライアントの幅広い階層・部門と一緒に仕事をすることになります。また、例えばデューデリジェンスなどは売り手側の限られた情報を分析することがメインですが、PMIでは買い手側・売り手側双方の情報・従業員にアクセスできる、といった点も特徴的です。

I&Sは、交渉や調整など「人」に働きかける仕事、「人」と協業する要素の大きい仕事だと言えます。

既にお伝えしたように、I&Sの守備範囲は統合後の戦略や組織から人事制度統合やシステム統合など幅広い領域に及んでいるため、専門性の「幅」も、他のサービスラインと比べて広いと言えるでしょう。経験を重ねていく中で、得意とする領域の専門性を磨いていくのか、PMIのゼネラリストを目指すのか、といったキャリアを選択していくことになります。

I&Sでキャリアを重ねることでどんな人材になれるのかを一言でいうと、「企業のバリューアップを実現できる人材」でしょう。これは非常に希少性の高いキャリアであり、どんな業界・企業からも求められる、マーケットバリューの高い人材といっても過言ではありません。

しかし前述のように、M&Aの目的を具現化するプロセスこそがPMI。それは日本企業のバリューアップのプロセスに他ならず、ひいては日本経済の成長にもつながっていくものです。そういった意味で、I&Sの仕事は、社会に与える影響が大きい仕事であると言えます。きっとそこに、大きなやりがいを感じていただけるでしょう。また、経営層から各事業部門の担当者まで、クライアントの幅広い層と一緒に仕事をすることで、多角的にビジネスを捉えることができることも魅力の一つです。

しっかりと力を身につけたうえで、自身の強みをアドオンすると、それがスペシャリティとなり、差別化要因にもなるのだと思います。

素直さがあれば、驚くような早さでキャッチアップし、成長することができるでしょう。興味をお持ちでしたら、ぜひ積極的に飛び込んできてください。

さまざまな関係者との利害調整が必要な

事業再生という複雑性の高い領域のアドバイザリー業務を提供。

ミッション

ターンアラウンド&リストラクチャリング(T&R)は、再生・再成長を目指すクライアントにさまざまなアドバイザリーサービスを提供しています。具体的には、現状把握(デューデリジェンス)、経営再建に向けた経営戦略や個別施策の検討および実行、それらを踏まえた再建計画の策定、取引金融機関を含む利害関係者との交渉や再建計画の進捗状況を確認するモニタリングなど、「企業・事業の立て直し」に関する幅広いサポートを行っています。

T&Rは財務的な視点のみならず、「財務」×「事業」の両輪の視点を持って、再生・再成長という「テーマ」や「シチュエーション」の全体をサポートしている、という点が特徴的です。そのため、社内の事業分野の専門家とも緊密に連携を行っています。

典型的なリストラクチャリングのシーンを例にすると、存続が困難となり経営再建が必要となった企業が、法的整理(民事再生・会社更生など)や私的整理を行う際には、法的な枠組みや制度・ルールに沿って、利害関係者との調整を図りながら事業再生を進めていかなければなりません。したがって、例えば、同じデューデリジェンスであっても、通常のM&Aで行われるものと事業再生で行われるものとでは、考慮すべきポイントが異なります。事業再生は、プロセスの特殊性と複数の利害関係者をまとめなければならない必要性から、高度な専門性が求められる領域であり、T&Rはファンクションカットではなく、シチュエーションカットで事業再生や再成長が求められる企業をワンストップでサポートします。

また、国内企業の事業再生・再成長案件だけではなく、例えば、日本企業の海外子会社の再建、売却や清算を通じた海外市場からの撤退といったクロスボーダー案件も多々あります。当然ながら国によって法制度やルールは異なりますので、KPMGインターナショナルのメンバーファームと連携してプロジェクトを進めていくことになります。

事業再生案件はクライアントの取引金融機関や弁護士などからの依頼によるものが多く、再成長案件は直接クライアントまたはその株主(投資ファンドを含む)から依頼されるケースが多くなっています。事業再生案件は依頼があった時点で既にクライアントの資金繰りは厳しく、危機的な状態にあるケースも少なくありません。短期間のうちに重要な経営判断を下す必要があるため、クライアントに全ての情報を開示してもらい、一緒に検討していくことになります。アドバイザーとしての関わり方がより深くなる特徴があります。

また、通常のM&Aのように買い手側・売り手側の1対1ではなく、事業再生のシチュエーションでは、クライアントへ融資している銀行や株主・経営者・従業員など多数の利害関係者が存在します。利害関係者全員にとって100点満点の解決策は存在しない状況がほとんどであり、全員が納得できる合格点を目指してプロジェクトを調整していかなければなりません。

事業再生のシチュエーションでは、会社または事業を存続させるために多くの痛みを伴う改革が付き物です。また、関係者それぞれの立場によって利害が相反するため、時には板挟みとなって辛い局面に陥る事があるのも事実です。そうではありますが、無事にクライアントの再建に成功した際には、まるで苦しい状況を一緒に乗り越えてきた戦友同志のように、クライアントからいただく感謝の気持ちは非常に大きなものになります。

事業再生は、テレビドラマや映画のワンシーンのような、厳しい局面や感動的な展開に遭遇することも多々あります。困難の連続ですが、しかし皆が幸せになるためにやる仕事です。事業再生は、助けを必要としている企業に手を差し伸べるという、社会的意義の大きい、そして高い理念をもってやれる仕事だと自負しています。

① グループ企業/事業の改善・売却・清算などの戦略オプションの検討

② 国内外における事業撤退の実行

③ 不振グループ企業の財務構造改革案の検討

④ 再生・再成長企業向け投資の実行支援

などを行います。

また、クライアントが取引金融機関や弁護士から紹介を受ける再生企業の場合は、

① 再生・再成長を目指す企業の事業再生計画の策定

② 各種ステークホルダーとの交渉(利害調整)

③ スポンサーを招聘する再生型M&Aにおけるフィナンシャル・アドバイザリー(FA)業務

などのサービスを提供します。

事業再生案件と通常のM&A案件との違いは、一般的に対象企業へのアクセスに制約がない、という点にあります。つまり、より精緻な分析、より正確な現状把握ができるため、得られる経験も密度の濃いものになるでしょう。そういった調査・分析業務に携わりながら、戦略の立案や個々の施策の策定といった業務へと、次第に幅を広げていきます。T&Rは再生または再成長を目指す企業または事業全体をサポートするため、業務の幅も広く、より早く全体が学べるという点は、シチュエーションカットであるT&Rのメリットです。そして全体を見るからこそ、経営者の視点もいち早く身につけることができるでしょう。

求められるのは、専門性だけではありません。特に地方のクライアントであるほど、わたしたちのことを事業再生の専門家としてだけではなく、「経営のパートナー」として見ています。安心して任せてもらえる「信頼感」や「人間性」も、とても大切です。

T&Rの仕事は、社会的にも大変意義のある仕事です。自分自身がこの会社をなんとかするのだという強い想い。あるいは、地域を助けたい、盛り上げていきたいという熱意。そういった責任感や使命感のもとで仕事ができるということは、とても価値のあることでしょう。そしてそれが成功した時の感謝の気持ちは、なかなか得られるものではありません。

そして、思いやりがあるということも、とても大切です。事業再生は大きな痛みを伴います。その痛みを決して無駄にしてはいけないという強い想いと優しさを持ち合わせていなければ、クライアントからは決して信頼されないでしょう。

最後に、学びの意識。事業再生・再成長にはさまざまな局面が訪れ、カバーする領域も広範です。もっと知りたいという好奇心、学びに対する素直な姿勢が、知識と経験の獲得につながり、困難な局面を乗り越える原動力となるからです。

そういう環境で、自分自身を高め、社会に貢献していきたいという方と、一緒に仕事がしたいと思っています。

ミッション

不正・不祥事、つまり企業の「インシデント」の、未然防止策、早期検知、およびインシデントが発生した際の正常化対応・再発防止策の策定の支援を行っているのが、わたしたちフォレンジック(FR)です。

ここで言うインシデントとは、例えば不正会計、粉飾決算、マネーロンダリング、品質検査偽装、詐欺、サイバー攻撃など、実に多岐に渡ります。企業が対応すべき広範なリスクや危機管理について、包括的な支援を行っているのが、わたしたちFRになります。

インシデント発生時においては、例えば特別調査委員会や第三者委員会などを立ち上げ、メールや取引データなどの解析やさまざまな従業員等からの聞き取りといった事実調査から、情報開示のプランニング、再発防止策の策定など、クライアントが適切なタイミングで最善の対応ができるようサポートしていきます。対応を間違えるわけにはいかず、しかも短期間での収束・正常化が求められるため、非常に高い専門性が必要とされます。

一方、企業が対応すべきリスクの幅は、どんどん広がっています。例えば、ランサムウェアなどによる身代金要求や個人情報・機密情報の漏洩といったサイバー攻撃、SNSなどを通じて広まる不買運動、経済安全保障、戦争や内戦といった地政学リスクなど、企業が直面するリスクは飛躍的に拡大しています。

また最近では、ESGの観点からも新たなリスクが登場しています。例えば、取引先で強制労働などの人権侵害が判明した場合なども、自社に大きな影響を及ぼすサードパーティリスクとして認識されるようになってきています。

従来、日本企業におけるリスク対応とは、インシデントが発生した場合の事後対応、つまり有事対応に終始していたといえます。しかしながら、目まぐるしく環境変化が起きる時代において企業が活動を継続していくためには、自社の経営目標に照らし、どのリスクをテイクし何を回避していくのかという戦略が不可欠です。つまり、リスクマネジメントと経営は表裏一体、リスクマネジメント戦略は経営戦略そのものである、という認識に変わってきているのです。

こういった変化を受けて、平時からさまざまな情報を多角的に収集・分析し、自社のリスクレベルが上昇すればそれを即座に経営戦略に反映するという、インテリジェンス経営の実践が不可欠となりつつあります。リスクを事前に察知・コントロールし、経営にダメージを及ぼすインシデントの発生を未然に防ぐための手法が重視されるようになったのです。実際にわたしたちFRにおいても、こういったインシデントの防止、つまりリスク情報をいかに収集し、どのように経営戦略に反映させるかという枠組み作りの支援が、急速に増えています。

また、インテリジェンス経営を実行するためには、デジタルテクノロジーの活用が不可欠です。FRでは、インテリジェントツールの自社研究開発にもいち早く取組んでおり、例えば会計データなどを解析し異常値をいち早く検知することで、不正会計の発生を未然に防ぐことに寄与するデジタルツールの導入・運用支援を提供しています。また、デジタルツールを活用して、M&Aにおける対象会社のバックグラウンドチェックやサイバーセキュリティの脆弱性診断なども提供しています。

こういったデジタルテクノロジーの導入は、短時間で精密な情報収集・分析を可能にするため、スピードが問われる不正・不祥事対応の分野においては強力な武器となり、それがKPMG FASの他社との差別化要因の1つにもなっています。

一方、大学・大学院等で統計やデータ解析、機械学習などを研究されていた方であれば、データ分析やAI活用のスペシャリストとして、研究開発・導入支援・運用支援を専門的に担当していただく可能性もあるでしょう。

新たなリスクが次々と登場する現在においては、既存の枠組みだけでの対応では不十分です。例えば、報道、位置記録、ブログ、SNSといった情報源(Open Source Intelligence)からリスク情報を検知し収集するといったケースでは、新しい切り口・新しい感性が大きな武器となります。またESGといった新たな領域においても、今までとは異なる価値観でリスクを捉え直さなければなりません。リスクマネジメント・インシデント対応のスペシャリストであると同時に、新しい発想や価値観も必要とされるという点も、FRの特徴の1つです。

スペシャリティはいくつあっても構いません。得意分野を組み合わせて、自分なりのプロフェッショナル像を作り上げてください。

そして既にお伝えしたように、リスクマネジメントは経営そのもの。どのようにリスクを回避しコントロールしていくのか、有事の際はもちろんのこと、平時においても経営トップの考え方が最も重要です。若いうちからクライアントの経営層と膝をつき合わせて仕事をすることで、多くの洞察が得られるという点は、何物にも代えがたい経験となるでしょう。

そして何よりも、フォレンジックをやりたい!という熱意がある人。

そして、わたしたちが最も重要視しているのは、とにかくフォレンジックに携わりたい、不正・不祥事を撲滅し企業価値を向上させたいという、熱い想い。そういった情熱こそが、わたしたちの強みの源泉であり、存在意義にもつながっているからです。